上市公司并购浪潮“后遗症”显现 一些负面效果正在逐渐显现

2014年至2016年,后遗症A股上市公司并购重组异常活跃,上市其中2015年、公司2016年的并购总交易规模均超过了2万亿元,在助力上市公司进行产业链整合、浪潮提升竞争力的显现同时,一些负面效果正在逐渐显现。后遗症今年以来,上市上市公司屡屡出现的公司大额商誉减值和业绩承诺无法兑现已经成为市场和监管部门关注的焦点。

Wind资讯数据统计显示,并购A股公司今年三季报商誉合计1.26万亿元,浪潮较去年底的显现1.05万亿元,增长了近两成,后遗症达19.86%,上市商誉占上市公司净资产总额比例为3.70%。公司今年三季度,1179家公司三季报商誉较年初出现增长。统计数据还显示,截至今年三季度,700家创业板公司商誉合计达到2434.07亿元,较年初增加536.9亿元,商誉占净资产比例近20%。

上市公司整体过高的商誉规模潜藏较大的风险。有基金公司认为,过往多年A股市场并购重组盛行,很多上市公司为了追逐市场热点、炒概念、做高股价,不惜高溢价收购,促使A股上市公司商誉不断膨胀。但市场中的风险往往在乐观的气氛中聚集,近期就不断出现商誉减值致业绩下滑甚至变脸的案例。目前,商誉急剧变动已成为拖累上市公司业绩的重要风险因素。尤其是作为近年来并购重组最为活跃的板块,中小板和创业板未来可能受到商誉减值的影响最大。

在今年的三季报中,新华医疗宣布,对收购成都英德及上海远跃形成的商誉一次性计提减值准备1.91亿元。三季报计提减值后,收购上海远跃及成都英德形成的商誉账面值从4.55亿元下降至1.15亿元。省广股份则宣布,预计2017年1-12月归属上市公司股东的净利润6112.46万至1.83亿,同比变动-90.00%至-70.00%,其中原因就包括部分并购公司业绩未达预计,存在商誉减值迹象。

除了潜藏大额商誉减值风险之外,并购重组带来的业绩承诺也将在2017年集中来临。10月份以来,包括荣之联、宝鼎科技、华鹏飞在内数十家公司陆续披露收到业绩补偿款或回购相关股份的事项,原因系并购标的2016年、2017年业绩承诺未达预期。上市公司并购标的业绩承诺无法兑现已经并不罕见。

监管部门对上市公司并购重组的业绩承诺、商誉保持了高度的关注。

(记者 吴黎华)

标签:上市公司|并购责任编辑:陈子汉 陈子汉相关文章

记者从中国载人航天工程办公室了解到,因近日东风着陆场气象条件不满足任务要求,为确保航天员生命健康安全和任务圆满成功,经研究决定,原计划4月29日实施的神舟十九号载人飞船返回任务将推迟进行,于近日择机实2025-05-10

记者从中国载人航天工程办公室了解到,因近日东风着陆场气象条件不满足任务要求,为确保航天员生命健康安全和任务圆满成功,经研究决定,原计划4月29日实施的神舟十九号载人飞船返回任务将推迟进行,于近日择机实2025-05-10 角色定位与技能机制拆解2025-05-10

角色定位与技能机制拆解2025-05-10

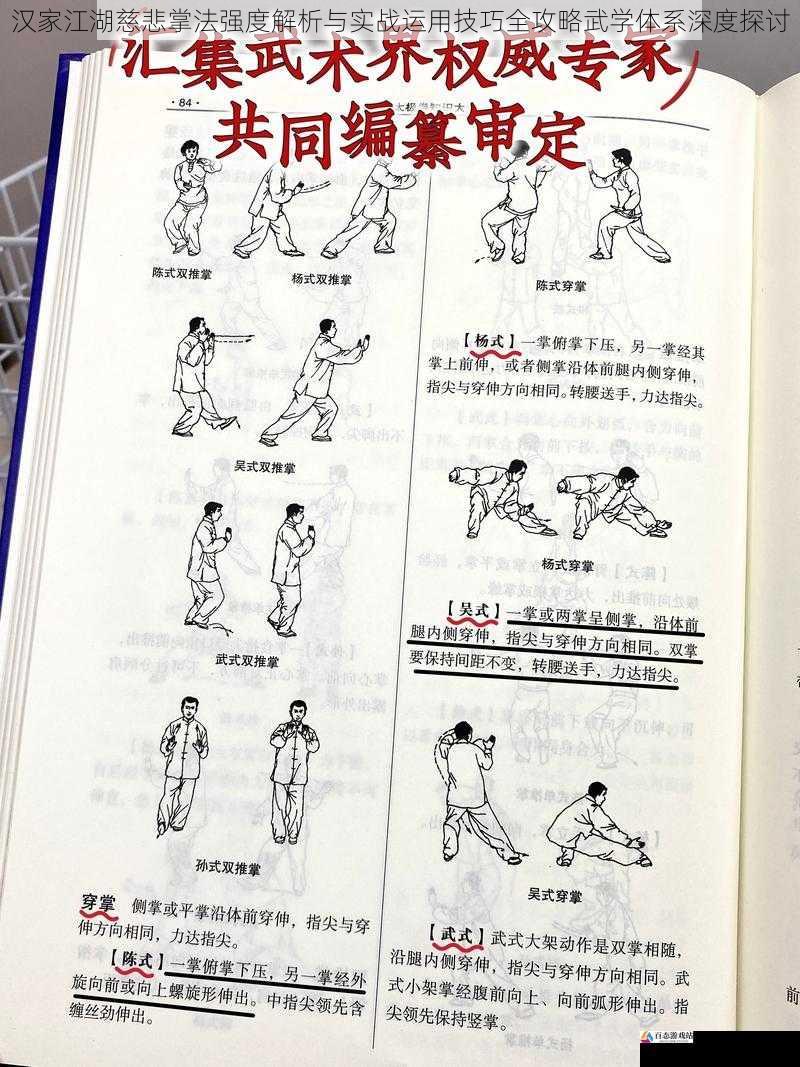

汉家江湖慈悲掌法强度解析与实战运用技巧全攻略武学体系深度探讨

慈悲掌法的武学定位与核心机制2025-05-10 天斗宫变作为斗罗大陆手游中极具战略挑战的副本玩法,首关破局考验玩家对阵容适配、技能联动及战场节奏的精准把控。将从实战角度解析最优解阵容配置,并提供可复制的战术执行框架。2025-05-10

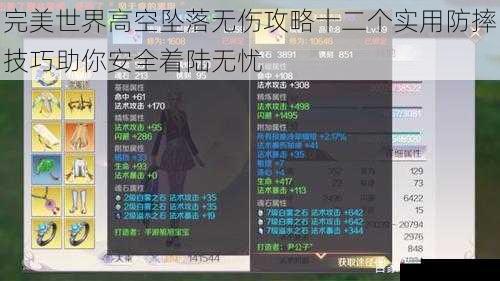

天斗宫变作为斗罗大陆手游中极具战略挑战的副本玩法,首关破局考验玩家对阵容适配、技能联动及战场节奏的精准把控。将从实战角度解析最优解阵容配置,并提供可复制的战术执行框架。2025-05-10 高空坠落是许多开放世界游戏中的常见风险机制,在完美世界这类以立体化探索为核心的游戏场景中,玩家常因地形落差、战斗闪避或快速移动需求面临跌落伤害。基于游戏物理引擎机制与角色技能特性,系统梳理十二项安全着2025-05-10

高空坠落是许多开放世界游戏中的常见风险机制,在完美世界这类以立体化探索为核心的游戏场景中,玩家常因地形落差、战斗闪避或快速移动需求面临跌落伤害。基于游戏物理引擎机制与角色技能特性,系统梳理十二项安全着2025-05-10 逆水寒素衣随波流奇遇触发及速刷攻略2025-05-10

逆水寒素衣随波流奇遇触发及速刷攻略2025-05-10

最新评论